Cơ sở khai thác dầu của Iran trên đảo Khark, ngoài khơi vùng Vịnh. (Ảnh: AFP/TTXVN)

Cơ sở khai thác dầu của Iran trên đảo Khark, ngoài khơi vùng Vịnh. (Ảnh: AFP/TTXVN) Tại cuộc họp khẩn cấp của Ủy ban kỹ thuật chung Tổ chức Các nước Xuất khẩu Dầu mỏ (OPEC) hồi tuần trước, Nga đã từ chối đề xuất của tổ chức này về việc giảm sản lượng xuống 600.000 thùng/ngày.

Bộ trưởng năng lượng Nga Aleksander Novak cho hay để đưa ra quyết định như vậy, cần có thời gian đánh giá ảnh hưởng của dịch viêm đường hô hấp cấp COVID-19 đối với thị trường dầu mỏ.

Hiện chưa thể biết rõ dịch COVID-19 sẽ ảnh hưởng như thế nào tới nhu cầu dầu thô toàn cầu. Vào tháng Hai, trong bối cảnh dịch bệnh đang diễn ra, OPEC đã hạ dự báo tăng trưởng nhu cầu trong năm 2020 xuống còn 990.000 thùng/ngày, giảm so với mức dự báo 1,22 triệu thùng/ngày đưa ra trước đó.

Tuy nhiên, Bộ Trưởng năng lượng Nga Novak vẫn lạc quan khi cho rằng mức giảm nhu cầu dầu toàn cầu sẽ không quá 200.000 thùng/ngày.

Thị trường châu Á: Khó nắm bắt

Tuy nhiên, ngay cả khi COVID-19 gây ra thiệt hai nhiều hơn so với ước tính bi quan nhất, Nga cũng vẫn không tiếp tục giảm sản lượng khai thác dầu mà ngược lại, đã đến lúc bắt đầu chuẩn bị cho một lối thoát khỏi thỏa thuận OPEC+, gồm OPEC và các đồng minh.

Điều này đến từ sự gia tăng cạnh tranh trên thị trường châu Á nơi các công ty của Nga đã chuyển hướng xuất khẩu dầu mỏ sang thị trường này trong những năm gần đây.

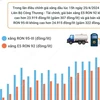

Theo tập đoàn BP, từ năm 2016-2018, Nga giảm 14% nguồn cung dầu cho các nước EU (từ 177,4 triệu tấn xuống 153,3 triệu tấn), trong khi xuất khẩu tới Trung Quốc và Ấn Độ đã tăng hơn 1/3 (từ 52,8 triệu tấn lên 73,8 triệu tấn).

[IMF lo ngại sự hồi phục của kinh tế toàn cầu do dịch COVID-19]

Chiến thuật tương tự cũng được Saudi Arabia áp dụng trong cùng khoảng thời gian trên khi xuất khẩu dầu mỏ của nước này vào EU giảm 1,7 triệu tấn và xuất khẩu vào Ấn Độ, Trung Quốc tăng 4,7 triệu tấn.

Trong khi đó, Mỹ cũng giảm hơn nửa xuất khẩu dầu mỏ vào Trung Quốc do tác động của cuộc chiến thương mại (chỉ còn 5,8 triệu tấn so với 12,6 triệu tấn trong năm 2018).

Trong những năm tới, Mỹ dự kiến sẽ tăng xuất khẩu dầu mỏ vào Trung Quốc theo như kết quả của thỏa thuận thương mại giai đoạn một giữa hai nước, trong đó Trung Quốc cam kết nhập dầu, khí hóa lỏng và các sản phẩm năng lượng khác từ Mỹ trị giá 52,4 tỷ USD cho đến năm 2021.

Sự cạnh tranh ngày càng gia tăng sẽ mang lại sự phức tạp trong nguồn cung cho thị trường châu Á cho các công ty của Nga vốn có dự định khai thác các mỏ dầu dự trữ tại Đông Seberia để xuất khẩu.

Đây không chỉ là khu vực Kuyumbinskoye của tập đoàn Gazprom Neft và Yurubcheno-Tokhomskoye của tập đoàn Rosneft mà còn bao gồm Lodochnoye, Tagulskoye, Vankorskoye, Payakhskoye nằm trong dự án dầu khí Vostok với tổng trị giá lên tới hơn 157 tỷ USD.

Các dự án này sẽ giúp GDP của Nga tăng thêm 2% mỗi năm, theo dự báo của ông Ignor Sechin, CEO của tập đoàn Rosneft.

Việc tăng sản lượng tại các khu vực này sẽ dẫn tới việc Nga không thể tuân thủ thỏa thuận cắt giảm sản lượng của OPEC+, trong đó tổ chức này hy vọng sẽ duy trì giá dầu trên 60 USD/thùng.

Tuy nhiên, mức giá này gây bất lợi cho nền kinh tế Trung Quốc và Ấn Độ, vốn chạm mốc tăng trưởng thấp kỳ lục lần lượt trong 30 năm và 11 năm qua (Trung Quốc chỉ tăng trưởng 6,2% trong khi kinh tế Ấn Độ tăng 4%). Chính sự tăng trưởng chậm này đã làm giảm nhu cầu về dầu mỏ.

Thị trường Mỹ - Một sự thay thế mạo hiểm

Về vấn đề này, giá dầu giảm sẽ tất yếu thúc đẩy nhu cầu dầu mỏ của Ấn Độ và Trung Quốc. Điều này có thể mang lại lợi ích cho Nga.

Thị trường châu Á là sự thay thế đáng tin cậy cho xuất khẩu để thay thế thị trường châu Âu. Trong khi đó, thị trường Mỹ có thể rất khó đóng vai trò thay thế về dài hạn cho dù năm 2019, Nga trở thành một trong 3 nhà cung cấp dầu mỏ và các sản phẩm dầu mỏ lớn nhất cho Mỹ.

Theo số liệu của Cơ quan thông tin năng lượng Mỹ (EIA), xuất khẩu dầu mỏ của Nga sang Mỹ đã tăng từ 9,9 triệu thùng/ngày trong tháng 1/2019 lên 20,9 triệu thùng/ngày vào tháng 10/2019.

Nếu tình hình địa chính trị thay đổi, các nhà cung cấp truyền thống sẽ chắc chắn quay trở lại thị trường Mỹ (điều này mang lại nguy cơ cho các công ty Nga). Đồng thời, các nhà cung cấp cũng đối mặt với sự suy giảm trong sự phụ thuộc của Mỹ và nhập khẩu hàng hóa.

Thực tế, điều này thực sự đang diễn ra. Vào tháng 9/2019, xuất khẩu dầu mỏ và các sản phẩm dầu khí của Mỹ đã vượt quá nhập khẩu lần đầu tiên kể từ thời điểm các dữ liệu được ghi nhận vào năm 1973.

Vào tháng 11/2019, xuất khẩu ròng của Mỹ đạt 771.000 thùng/ngày và theo dự báo của EIA, sẽ tăng lên 779.000 thùng/ngày năm 2020 và 1,16 triệu thùng/ngày năm 2021.

Nhiều khả năng con số thực tế đã vượt dự báo khi sự hợp nhất đã bắt đầu trong ngành công nghiệp đá phiến của Mỹ trong tiến trình cung cấp tài lực nhằm phục hồi nền tài chính của nước Mỹ.

COVID-19: Chất xúc tác cho sự thay đổi

Tăng cường sự ổn định tài chính không chỉ hỗ trợ tăng trưởng của sản xuất dầu mỏ mà còn thúc đẩy xuất khẩu trong tương lai.

Bên cạnh việc hợp nhất trong khai thác đá phiến, sự gia tăng đầu tư trong các cơ sở xuất khẩu tại bờ biển vùng Vịnh của Mỹ cũng được kỳ vọng sẽ thúc đẩy xuất khẩu lên tới 8,4 triệu thùng vào năm 2024. Điều này sẽ giúp Mỹ tiếp cận gần hơn Nga và Saudi Arabia về sản lượng xuất khẩu.

Đối với OPEC và Nga, cần chuẩn bị một bước ngoặt trước thời hạn hơn là chờ tới thời điểm khi mà chính sách giảm sản lượng sẽ mất đi ý nghĩa kinh tế. Trong bối cảnh này, COVID-19 chỉ là nhân tố thúc đẩy sự thay đổi mà quá trình này đã diễn ra liên tục trên thị trường trong thời gian dài.

Hiển nhiên đối với Nga, cường quốc này sẽ tiến tới một lối thoat khỏi thỏa thuận OPEC+ nhằm ngăn chặn miếng bánh thị trường bị mất vào tay các đối thủ.

Đối với OPEC, điều này không có gì mới. Tổ chức này đã từng chứng kiến thị phần của mình trên thị trường dầu mỏ toàn cầu giảm từ 38,6% trong quý IV/2016 (khi thỏa thuận OPEC+ lần đầu tiên được ký kết) xuống còn 34,1% vào quý IV/2019, theo báo cáo của Refinitiv, trong khi thị phần của các nước OECD tăng từ 27,6 % lên 32,4%.

Nếu thị phần tiếp tục bị giảm, sức ảnh hưởng của OPEC đối với giá dầu sẽ giảm bớt. Chính vì vậy, quyết định chuyển toàn bộ trách nhiệm giảm sản lượng khai thác dầu cho Saudi Arabia trong tình hình hiện nay là quyết định hợp lý đối với Nga.

Một quyết định như vậy có thể là bước đầu tiên hướng tới việc đình chỉ dần dần các thỏa thuận, cho phép Nga cạnh tranh trên thị trường dầu mỏ toàn cầu thay vì là một người chứng kiến thụ động./.