Buổi tọa đàm về chính sách quản lý Fintech do Hiệp hội Các nhà đầu tư tài chính Việt Nam (VAFI) và chuyên trang ICTnews tổ chức. (Ảnh: Minh Sơn/Vietnam+)

Buổi tọa đàm về chính sách quản lý Fintech do Hiệp hội Các nhà đầu tư tài chính Việt Nam (VAFI) và chuyên trang ICTnews tổ chức. (Ảnh: Minh Sơn/Vietnam+) Sáng 20/8, Hiệp hội Các nhà đầu tư tài chính Việt Nam (VAFI) và chuyên trang ICTnews đã tổ chức buổi tọa đàm “Chính sách quản lý Fintech.”

Theo các chuyên gia, với sự phát triển của khoa học công nghệ, đặc biệt là công nghệ di động, những năm gần đây lĩnh vực công nghệ tài chính (Fintech) đã có sự phát triển vượt bậc, làm thay đổi diện mạo hệ thống tài chính – ngân hàng, đem lại thuận tiện cho các giao dịch kinh doanh – tiêu dùng. Tuy nhiên, chính sách quản lý đối với lĩnh vực Fintech còn chưa theo kịp sự phát triển nhanh chóng của công nghệ, dẫn đến nhiều bất cập cần được khắc phục.

Fintech giúp các giao dịch tài chính trở nên thuận lợi, tiện dụng với số đông người dùng, vì vậy cũng phát sinh nhiều quan ngại Fintech có thể bị lợi dụng cho các hoạt động không chính đáng.

Chính vì lẽ đó, thời gian vừa qua cơ quan quản lý có những động thái nhằm siết chặt quản lý lĩnh vực Fintech. Trong đó, đáng chú ý là một số dự thảo quy định pháp luật hạn chế đầu tư nước ngoài vào lĩnh vực trung gian thanh toán, hoặc hạn chế giá trị giao dịch và số tài khoản ví điện tử cũng như yêu cầu khai báo thông tin lại gây phiền hà cho người dùng…

Tại buổi tọa đàm, các chuyên gia đã phân tích, chia sẻ kinh nghiệm và đưa ra nhiều khuyến nghị về định hướng chính sách cho Fintech; đề xuất nâng cao các việc tăng cường quản lý là cần thiết nhằm tạo môi trường kinh doanh lành mạnh, nâng cao tính bảo mật, an toàn cho các giao dịch tài chính, bảo vệ quyền lợi cho người dùng.

Các chuyên gia cũng cho rằng việc xây dựng chính sách cũng không nên vì một số trường hợp cá biệt mà áp đặt những hạn chế, ràng buộc gây bất tiện cho số đông người dùng, làm mất đi ý nghĩa tích cực của fintech đóng góp vào sự phát triển của nền kinh tế số và chủ trương phổ cập thanh toán không dùng tiền mặt của Chính phủ.

Một số đề xuất đáng chú ý như sử dụng các cơ sở dữ liệu của cơ quan quản lý để thực hiện xác thực người dùng các dịch vụ Fintech, cho phép người dùng đăng ký các hạn mức giao dịch “mềm” với đơn vị cung cấp dịch vụ, có thể điều chỉnh tuỳ theo nhu cầu sử dụng cũng như đánh giá an toàn của mỗi người.

Ông Phùng Anh Tuấn, Tổng thư ký Hiệp hội các nhà Đầu tư Tài chính – VAFI. (Ảnh: Minh Sơn/Vietnam+)

Ông Phùng Anh Tuấn, Tổng thư ký Hiệp hội các nhà Đầu tư Tài chính – VAFI. (Ảnh: Minh Sơn/Vietnam+) Bình luận về dự thảo các quy định quản lý Fintech, ông Phùng Anh Tuấn, Tổng thư ký Hiệp hội các nhà Đầu tư Tài chính – VAFI cho biết, hiện nay Fintech rất cần vốn đầu tư nên việc hạn chế đầu tư nước ngoài sẽ kìm hãm sự phát triển của ngành này.

Ông Tuấn cho rằng, kinh tế số và Cách mạng công nghiệp 4.0 là xu hướng rất rõ có thể thấy qua truyền thông, báo chí. Cải cách thể chế, tháo gỡ những khó khăn từ cơ chế là "nhiệm vụ số một" để khuyến khích đầu tư kinh doanh lĩnh vực công nghệ thông tin, trong đó có Fintech cũng như các ngành khác.

Cụ thể, về quy định đầu tư nước ngoài trong lĩnh vực Fintech ở mức 30%, 40% và dưới 50% như dự thảo Nghị định thay thế Nghị định 101 về thanh toán không dùng tiền mặt, ông Tuấn khẳng định nếu giới hạn đầu tư nước ngoài ở mức này sẽ rất khó có thể kêu gọi những nguồn vốn lớn hoặc là các nhà đầu tư, tổ chức chuyên nghiệp tham gia.

Theo ông Tuấn, Ngân hàng Nhà nước cho rằng, hạn chế đầu tư nước ngoài vào lĩnh vực trung gian thanh toán dự kiến ở mức 30% (tương đương lĩnh vực ngân hàng) nhằm ổn định và an toàn trong chính sách tiền tệ của quốc gia, tránh sự thao túng của các nhà đầu tư nước ngoài cũng như để đảm bảo chủ quyền quốc gia trong hoạt động ngân hàng tài chính, tạo điều kiện cho nhà đầu tư trong nước nắm bắt cơ hội. Tuy nhiên, ông Tuấn khẳng định hiện nay Fintech rất cần vốn đầu tư nước ngoài để phát triển, từ đầu tư cho công nghệ, thị trường cho đến nhân lực.

Ông Ngô Văn Đức – Phó Trưởng phòng Giám sát các hệ thống thanh toán, Vụ Thanh toán, Ngân hàng Nhà nước cho biết, trong vài năm gần đây, hoạt động Fintech phát triển mạnh mẽ trên toàn thế giới, Việt Nam cũng nằm trong xu thế chung và có nhiều tiềm năng phát triển.

Ông Ngô Văn Đức – Phó Trưởng phòng Giám sát các hệ thống thanh toán, Vụ Thanh toán, Ngân hàng Nhà nước. (Ảnh: Minh Sơn/Vietnam+)

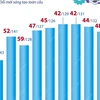

Ông Ngô Văn Đức – Phó Trưởng phòng Giám sát các hệ thống thanh toán, Vụ Thanh toán, Ngân hàng Nhà nước. (Ảnh: Minh Sơn/Vietnam+) Tuy nhiên, vài năm qua, hoạt động Fintech phát triển ở Việt Nam nhưng chưa tương xứng với tiềm năng. Hiện nay, theo thống kê không chính thức của Ngân hàng Nhà nước, có gần 150 doanh nghiệp Fintech đang hoạt động trong nhiều lĩnh vực khác nhau, chủ đạo là lĩnh vực thanh toán, có 30 tổ chức trung gian thanh toán được Ngân hàng Nhà nước cấp phép. Ngoài ra, còn có các lĩnh vực khác như cho vay ngân hàng, cung cấp giải pháp ngân hàng như xác thực điện tử, ứng dụng blockchain, dịch vụ tài chính cá nhân…

Ông Varun Mittal, Phó Chủ tịch Hiệp hội Fintech Singapore, đồng thời là Trưởng Bộ phận tư vấn dịch vụ Fintech tại các thị trường mới của Ernst & Young Singapore cho rằng, việc dự kiến hạn chế đầu tư nước ngoài trong lĩnh vực Fintech cũng đặc biệt gây quan ngại, do hiện nay sự phát triển của các doanh nghiệp Fintech vẫn phần lớn dựa vào đầu tư nước ngoài.

Ông Varun Mittal, Phó Chủ tịch Hiệp hội Fintech Singapore. (Ảnh: Minh Sơn/Vietnam+)

Ông Varun Mittal, Phó Chủ tịch Hiệp hội Fintech Singapore. (Ảnh: Minh Sơn/Vietnam+) Các start-up trong lĩnh vực này đều cần có sự đầu tư về công nghệ, thị trường và nhân sự, trong khi đó các nguồn lực trong nước còn chưa đáp ứng được. Ngoài ra, đầu tư nước ngoài còn cho phép doanh nghiệp Việt Nam tiếp cận các thành quả công nghệ mới, đặc biệt trong các lĩnh vực dữ liệu lớn (big data) hay trí tuệ nhân tạo (AI)... vốn có ý nghĩa đặc biệt quan trọng để xây dựng các sản phẩm, giải pháp cho Fintech.

Trong các sự kiện về Fintech lớn gần đây, Chính phủ cũng đã có những động thái tuyên bố mạnh mẽ để thúc đẩy lĩnh vực này. Phó Thủ tướng Vương Đình Huệ cho rằng, thanh toán di động đã đem lại cơ hội tiếp cận các dịch vụ tài chính một cách thuận tiện, với chi phí phải chăng cho hàng trăm triệu người thu nhập thấp tham gia và có cơ hội hưởng lợi trực tiếp từ những thành quả của cuộc Cách mạng Công nghiệp 4.0...

[Không nên lo lắng khi các Fintech nước ngoài đổ bộ vào Việt Nam]

Buổi tọa đàm “Chính sách quản lý Fintech” được kỳ vọng sẽ là tiền đề để cho các cơ quan quản lý nhà nước về lĩnh vực này sẽ có những chính sách phù hợp nhằm thúc đẩy các Fintech phát triển đem lại nhiều thuận tiện cho người dùng cũng như phát triển một xã hội số, nền kinh tế số của Việt Nam./.

| Fintech là viết tắt của từ financial technology (công nghệ trong tài chính), fintech được sử dụng chung cho tất cả các công ty sử dụng internet, điện thoại di động, công nghệ điện toán đám mây và các phần mềm mã nguồn mở nhằm mục đích nâng cao hiệu quả của hoạt động ngân hàng và đầu tư. Các công ty fintech được chia thành 2 nhóm. Nhóm thứ nhất là các công ty phục vụ người tiêu dùng, cung cấp các công cụ kỹ thuật số để cải thiện cách các cá nhân vay mượn, quản lý tiền bạc, tài trợ vốn cho các startup. Nhóm còn lại là các công ty thuộc dạng “back-office” hỗ trợ công nghệ cho các định chế tài chính. |